La déduction forfaitaire de 2% pour les BNC

26 avr. 2023Nous poursuivons notre série d’articles portant sur les règles spécifiques applicables aux BNC (bénéfices non-commerciaux) en présentant la déduction forfaitaire de 2% pour les médecins.

Qu’est-ce que c’est ?

Les médecins conventionnés du secteur 1, tels que les médecins généralistes, spécialistes médicaux, chirurgiens et spécialistes chirurgicaux et électroradiologistes installés (titulaires ou collaborateurs), relevant du régime de la déclaration contrôlée (n°2035), ne sont pas obligés de tenir la comptabilité réelle des frais liés à leur profession. Pour déterminer leur revenu imposable, l’administration fiscale a mis en place ce barème.

Le principe

Concrètement, les médecins conventionnés du secteur 1 ont le choix entre la déduction du montant réel des frais liés à leur profession, ou une évaluation forfaitaire de ces dépenses égale à 2% du montant brut des recettes. Dans ce cas, un abattement de 2 % sur le chiffre d’affaires global est réalisé et déduit fiscalement en bénéfice.

Exemple

Pour un chiffre d’affaires de 100 000€, si un médecin ne souhaite pas tenir la comptabilité réelle de ses frais liés à sa profession, il peut forfaitairement déduire à ce titre : 2 % de 100 000 € = 2000 €.

Le montant brut des recettes pris en compte pour déterminer l’assiette de la déduction forfaitaire de 2% inclut les honoraires et toutes les recettes encaissées au cours de l’année.

Quels frais sont couverts par la déduction forfaitaire de 2%?

Les frais de représentation, de réception, de prospection, des cadeaux professionnels, des travaux de recherche, des frais de blanchissage et des frais liés aux petits déplacements sont les dépenses auxquelles l’administration fiscale accorde des déductions spécifiques.

Quelques points de détails

- Les frais de blanchissage sont couverts par l’estimation forfaitaire de l’administration fiscales, aussi bien pour les dépenses qui concernent le professionnel ou les salariés (blouses, robe d’avocat et entretien).

- Les frais de petits déplacements couverts sont ceux liés liées à l’usage d’un moyen de transport différent du véhicule professionnel (transports en commun, parking etc).

- Les cadeaux attribués au personnel et non soumis aux cotisations sociales sont couverts par cette déduction.

Quels frais doivent être enregistrés séparément ?

Les frais de congrès et formation ne sont pas couverts par la déduction forfaitaire de 2 % et peuvent être déduits pour leur montant réel.

En ce qui concerne les cadeaux ou les chèques-cadeaux attribués au personnel et qui constituent des compléments de rémunération, ils ne sont pas considérés comme des cadeaux professionnels et ne sont donc pas compris dans la déduction forfaitaire de 2 %.

Les frais liés à l’utilisation du véhicule professionnel (carburant, etc) ne sont pas concernés par l’estimation et doivent être déduits au réel (frais réels ou barème).

Quand et comment l’appliquer?

L’option pour la déduction forfaitaire de 2% doit être exercée avant le 1er janvier de l’année concernée, et l’inscription des frais correspondants à un poste de charges durant l’année vaut renonciation à l’option.

Les praticiens adhérents d’une association agréée qui optent pour la déduction forfaitaire de 2 % doivent enregistrer ces dépenses en comptabilité dans le poste « prélèvements personnels » ou « compte de l’exploitant ».

source : bofip.impots.gouv.fr

Les pratiques en cabinet

Les dépenses engagées par les médecins sont généralement faibles, les montants ainsi déduits grâce au barème forfaitaire sont, dans la majorité des cas, supérieurs aux dépenses réelles du médecin. La plupart des cabinets l’appliquent pour tous ces clients.

Chez les cabinets clients d’Ytems, 98,2% des médecins généralistes conventionnés de secteur I appliquent la déduction forfaitaire de 2% plutôt que les frais réels.

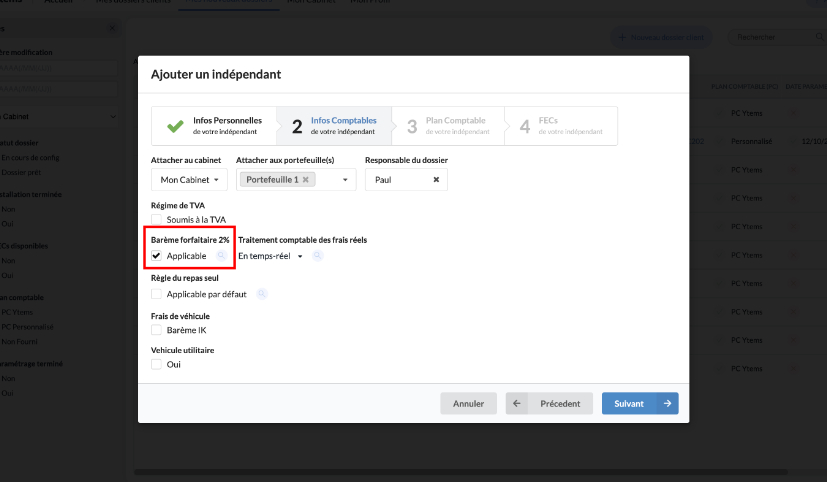

Ytems et l’automatisation des affectations

Comme vous l’avez compris, appliquer la déduction forfaitaire de 2% suppose que la majorité des dépenses doivent être enregistrées en compte d’exploitant à l’exception de celles liées aux congrès et aux formations.

Lorsque cette option est sélectionnée, Ytems génère automatiquement l’écriture entre comptes de banque et compte d’exploitant à l’apparition de la transaction couverte par la déduction forfaitaire de 2%. Et dans le cas ou les frais sont liés à des congrès ou formation, il suffit à l’utilisateur BNC d’appliquer le tag “Frais de congrès” ou “Formation” au justificatif concerné. La dépense sera alors enregistrée au compte de charge.

Cas particulier des frais de repas

À la lecture du texte de loi, les frais de repas pris seul sur le lieu de travail ne sont pas mentionnés. Ils peuvent donc être considérés comme étant déductibles en plus du barème forfaitaire - contrairement aux invitations confrères qui sont incluses dans les 2%.

Dans ce cas, le BNC transmet son justificatif - qui est automatiquement associé à la transaction bancaire - et applique le tag “Repas seul”. La quote-part déductible est instantanément enregistrée en compte de charge et le reste en compte d’exploitant - voir article blog repas seul.

Pour plus d’informations : contact@ytems.co