Le nouveau régime de rémunération des associés de SEL

1 févr. 2024La rémunération technique des associés de SEL fait l’objet de clarifications récentes de l’administration fiscale, telles que publiées dans le Bulletin Officiel des Finances Publiques (BOFIP). Ces éclaircissements, touchant à divers aspects tels que l’impôt sur le revenu (IR), la taxe sur la valeur ajoutée (TVA) et la cotisation foncière des entreprises (CFE), s’accompagnent d’informations spécifiques destinées aux gérants majoritaires de SELARL et aux gérants de SELCA.

Changements majeurs en 2023: la mutation des rémunérations en SEL pour les BNC

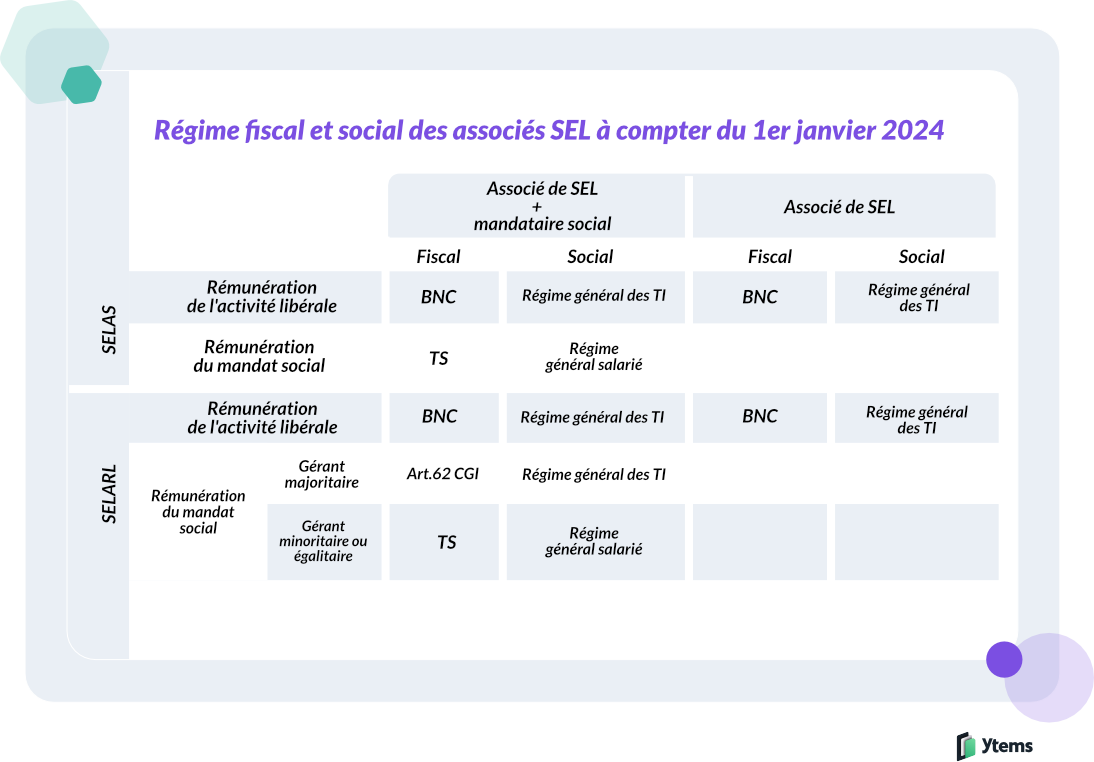

Une réforme a eu un impact sur l’imposition des rémunérations des associés de SEL liées à une activité libérale. Intervenue en décembre 2022 et janvier 2023, cette évolution catégorielle aligne désormais la rémunération technique des associés de SEL sur la catégorie des Bénéfices Non Commerciaux (BNC). Bien que prévue initialement pour le 1er janvier 2023, une année de transition a permis aux associés de SEL de se conformer à l’ancienne doctrine jusqu’à l’imposition des revenus de l’année 2023.

Les déclarations et impositions en tant que BNC en 2024

À partir du 1er janvier 2024, il est prévu que les rémunérations techniques des associés de SEL soient déclarées et imposées comme des BNC, sauf dans des situations exceptionnelles où une relation de subordination avec la société caractérise une activité salariée. Cette exception est toutefois considérée comme rare, étant donné la difficulté à concilier un lien de subordination avec l’exercice d’une profession libérale. Pour les gérants majoritaires de SELARL et les gérants de SELCA, lorsque les rémunérations techniques ne peuvent être distinguées de leurs rémunérations de mandataires sociaux, elles resteront imposées conformément aux conditions de l’article 62 du CGI.

Les tâches administratives pour les gérants majoritaires de SELARL

Le BOFIP apporte des précisions importantes pour les gérants majoritaires de SELARL. Il stipule que les rémunérations liées à la fonction de gérant couvrent les tâches effectuées en dehors de l’activité libérale, excluant les responsabilités administratives liées à cette activité. Une part de 5% de la rémunération totale des gérants majoritaires de SELARL et des gérants de SELCA, attribuée à leurs activités libérales et de gestion, est considérée comme imposable selon l’article 62 du CGI.

Options et déclarations: points clés à prendre en compte

Le régime “micro-BNC” s’applique aux rémunérations techniques des associés de SEL, avec un seuil de 77 700 € HT. L’option pour la déclaration contrôlée reste disponible, exigeant la déclaration annuelle du résultat dans la déclaration n° 2035. L’obtention d’un numéro SIREN est nécessaire pour les associés exerçant une activité technique au sein de la SEL, sans toutefois s’immatriculer en tant qu’entreprise individuelle.

Associés de SEL et SPFPL: restriction d’option EURL et catégorie des BNC

L’article 1655 sexies du CGI souligne que l’associé d’une SEL ne peut pas opter pour l’assimilation à une entreprise unipersonnelle à responsabilité limitée (EURL), que ce soit en tant qu’associé direct ou via une SPFPL. Cette restriction découle du fait qu’en devenant associé d’une SEL, le professionnel apporte sa clientèle sous forme de fonds d’exercice libéral, rendant incompatible la définition d’entrepreneur individuel.

TVA, Facturation, CFE, et épargne salariale: points importants à noter

- Les rémunérations techniques des associés de SEL ne sont pas soumises à la TVA, et aucune obligation de facturation n’est imposée.

- La CFE et la CVAE s’appliquent aux SEL en tant que sociétés commerciales exerçant une activité libérale, mais les associés peuvent être imposés individuellement s’ils exercent une activité non salariée distincte.

- Bien que les professionnels libéraux dans une SEL puissent bénéficier du régime social d’assimilés-salariés, ils ne sont pas soumis aux dispositions du code du travail applicables aux salariés. Cependant, ils peuvent profiter des dispositifs d’épargne salariale en tant que dirigeants dans certaines situations.

Source : infodoc-experts

Optimisez votre cabinet avec Ytems

Découvrez comment effectuer des transitions SEL → BNC tout en douceur avec Ytems. Nous accompagnons des milliers de BNC depuis 5 ans, les cabinets d’expertise comptable nous font confiance pour gérer au mieux leurs clients en profession libérale.

Alors, pourquoi pas vous ?

Pour plus d’informations, cliquez 👉 ici.